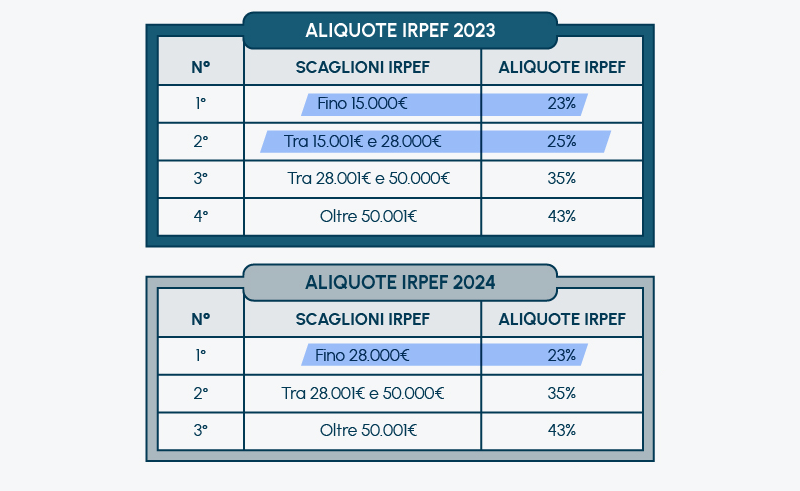

Il Decreto Legislativo n. 216 del 30.12.2023 Art. 1, ha previsto la revisione delle aliquote IRPEF e delle detrazioni fiscali.

Le aliquote passano da 4 a 3. E’ stata eliminata quella del 25%, lasciando i redditi fino a € 28.000 tassati al 23%. Le altre aliquote sono rimaste invariate al 35% per redditi da € 28.000 a € 50.000 e il 43% oltre i € 50.000.

La detrazione minima, per i redditi fino a € 15.000, è stata aumenta di € 75 passandola da € 1.880 a € 1.995.

Resta invariato il trattamento integrativo per i redditi fino a € 15.000 pari a € 1.200 annui. Per chi ha un reddito sotto i € 15.000, il bonus si può ottenere solo se l’Irpef lorda da pagare è più alta delle detrazioni ottenute. Ma alle detrazioni vanno tolti € 75. Così il massimo resta fissato a € 1.880.

Di seguito elenchiamo sinteticamente le novità riguardanti la disciplina del rapporto di lavoro, previste per l’anno 2024.

ESONERO CONTRIBUTIVO Art. 1 c. 15

Le riduzioni delle trattenute previdenziali sono state prorogate per il 2024 nella misura del 7% fino a redditi mensili di € 1.923,00 e del 6% fino a redditi di € 2.692,00. Tale esonero non è più previsto in tredicesima mensilità.

ESENZIONE WELFARE Art. 1 c. 16

Il limite di detassazione e decontribuzione è pari a € 1.000,00 per chi non ha figli e viene innalzato a € 2.000,00 per chi ha figli fiscalmente a carico. Tra i fringe benefit rientrano autovetture a uso promiscuo, voucher, utenze domestiche (gas, luce e acqua), interessi mutuo e spese per affitto.

Il comma 17 specifica che per chi ha figli a carico, è necessario predisporre un’autocertificazione da consegnare al datore di lavoro.

CONGEDI PARENTALI Art. 1 c. 179

Innalzamento del congedo parentale dal 30% all’80% per i primi due mesi post maternità obbligatoria, per chi termina tale periodo dopo il 31.12.2023.

DECONTRIBUZIONE LAVORATRICI Art. 1 c. 180-182

Per le lavoratrici madri, assunte a tempo indeterminato, che hanno 3 o più figli (fino al compimento dei 18 anni del figlio più piccolo), è prevista una riduzione delle aliquote contributive fino al 100% per un massimo di € 3.000 annui. Solo per il 2024, è previsto anche per le lavoratrici madre con 2 figli (fino al compimento dei 10 anni del più piccolo).

Inoltre, è stata confermata l’abrogazione degli esoneri triennali under 36.

Per le aziende è stata introdotta una detassazione fiscale del 20% sul costo personale, se vengono incrementati i livelli occupazionali e il monte retribuzioni, rispetto all’anno precedente. La detassazione si applica in sede di dichiarazione dei redditi della società a fine anno fiscale.

L’INPS con messaggio n. 3884 del 6 novembre 2023, avente per oggetto il regime contributivo dei fringe benefit ai sensi dell’articolo 40 del decreto-legge n. 48/2023, ha fornito le istruzioni operative per la gestione ai fini contributivi.

L’articolo sopra citato, stabilisce la NON concorrenza alla formazione del reddito imponibile fino a € 3.000 del valore dei beni ceduti, dei servizi prestati e delle somme erogate o rimborsate per il pagamento delle utenze domestiche ai lavoratori dipendenti con figli fiscalmente a carico(*). L’INPS conferma che la suddetta esenzione è applicabile anche ai fini contributivi.

Per i restanti lavoratori si applicherà il consueto limite di € 258,23. In entrambi i casi, il superamento delle citate soglie determina l’assoggettamento a contribuzione dell’intero importo. Per la verifica del rispetto del citato limite, contano anche i benefit corrisposti, nel 2023, da eventuali precedenti datori di lavoro (è necessario recuperare l’informazione).

Esempio di benefit assegnati con figli a carico: auto aziendale ad uso promiscuo € 1.900 – buono spesa € 250 – rimborso utenza domestiche € 750 = € 2.900 totale

Rispetto al bonus carburante (D.L. 5/2023) ai fini fiscali è interamente esente; invece l’INPS precisa che, ai fini contributivi, se il bonus rimane all’interno dei limiti (€ 258,23 o € 3.000) resta escluso dalla base imponibile, mentre nel caso risulti eccedente ai predetti limiti, lo stesso dev’essere assoggettato a contribuzione.

Se in sede di conguaglio, il valore dei beni risulta inferiore al limite, il datore di lavoro dovrà provvedere al recupero delle somme versate, precedenti all’applicazione della detassazione e decontribuzione, tramite il flusso Uniemens di dicembre 2023.

(*) I figli devono possedere redditi non superiori a € 2.840,51 o € 4.000 se di età non superiore a 24

Il Whistleblowing è un sistema della Comunità Europea che protegge le persone (dipendenti – collaboratori – amministratori – autonomi) che nell’ambito del rapporto di lavoro, segnalano violazioni del diritto dell’ Unione e delle Leggi nazionali.

In questo modo, si vogliono garantire riservatezza e protezione di soggetti che segnalano eventi di corruzione, di attività criminali o di discriminazione nello svolgimento dell’attività lavorativa sia nella Pubblica Amministrazione che nel settore Privato.

I soggetti interessati all’applicazione della normativa sono:

Cosa devono fare le aziende:

Il decreto Aiuti ha previsto un bonus da 200 euro come sostegno contro il caro bollette a una platea molto ampia di soggetti, con reddito massimo annuale non superiore a 35 mila euro e altri requisiti specifici per alcune categorie.

L’ indennità una tantum di 200 euro netti non costituisce reddito né ai fini fiscali né ai fini della corresponsione di prestazioni previdenziali ed assistenziali e interesserà:

Il bonus 200 euro una tantum sarà erogato:

I lavoratori autonomi e professionisti, i disoccupati e i lavoratori con contratti atipici dovranno effettuare la domanda per ricevere l’erogazione del bonus.

Con il messaggio 2397 del 13 giugno l’INPS fornisce le prime indicazioni specifiche ai datori di lavoro, rinviando a una circolare la trattazione completa della disciplina.

Si specifica innanzitutto che: “Ai lavoratori dipendenti che nel primo quadrimestre dell’anno 2022 hanno beneficiato dell’esonero contributivo dello 0,80% per almeno una mensilità, è riconosciuta per il tramite dei datori di lavoro nella retribuzione erogata nel mese di luglio 2022, una somma a titolo di indennità una tantum di importo pari a 200 euro.”

Lo 0,80% viene applicato se rispettato il limite mensile di 2.692 euro dell’imponibile previdenziale (IVS).

L’indennità una tantum di 200 euro è riconosciuta in misura fissa e una sola volta.

Prima dell’erogazione il datore di lavoro deve acquisire una dichiarazione del lavoratore con la quale lo stesso dichiari, ricorrendone le circostanze, “di non essere titolare delle prestazioni di cui all’articolo 32, commi 1 e 18”, cioè in quanto pensionato o appartenente ad altre categorie beneficiarie dello stesso bonus. Il lavoratore deve dichiarare, inoltre, di non percepire il bonus da altri datori di lavoro.

Si specifica che, nel caso dovesse risultare, per il medesimo lavoratore dipendente, che più datori di lavoro abbiano compensato l’una tantum, l’Istituto comunicherà a ciascun datore di lavoro interessato la quota dell’indebita compensazione effettuata, per la restituzione allo stesso e il recupero verso il dipendente, secondo le istruzioni che verranno fornite con successivo messaggio.

L’IRPEF è un’imposta diretta, personale e progressiva che grava sul reddito da lavoro dipendente, secondo quanto previsto dal testo unico delle imposte sui redditi (cd Tuir, contenuto nel d.p.r. 917/1986), principale riferimento normativo in materia.

La Legge di Bilancio 2022 ha ridefinito aliquote e scaglioni e, a decorrere dal 1° gennaio 2022 cambiano le modalità di calcolo dell’IRPEF:

Dal 1° gennaio 2022 sono stati confermati i valori del 23% e del 43%. La Legge di Bilancio ha quindi la modificato le aliquote intermedie:

In cosa consiste l’AUU

L’Assegno Unico e Universale (AUU) per i figli:

*è una prestazione erogata mensilmente dall’INPS a tutti i nuclei familiari con figli di età inferiore a 21 anni che ne faranno richiesta; l’erogazione avviene tramite bonifico sul conto corrente dei genitori;

*spetta a tutti i nuclei familiari indipendentemente dalla condizione lavorativa dei genitori (non occupati, disoccupati, percettori di reddito di cittadinanza, lavoratori dipendenti, lavoratori

autonomi e pensionati) e senza limiti di reddito;

*ha un importo commisurato all’ISEE; tuttavia nel caso in cui non si volesse presentare un ISEE, è comunque possibile fare domanda e ottenere l’importo minimo per ciascun figlio.

L’AUU sostituisce detrazioni e assegni per il nucleo

Dal mese di marzo 2022 non verranno più erogati in busta paga gli assegni per il nucleo familiare; inoltre, non saranno più riconosciute le detrazioni per figli a carico sotto i 21 anni. Questi strumenti verranno sostituiti dall’AUU, per il quale è necessario presentare domanda all’INPS, anche tramite Patronati.

Fino alla fine di febbraio del primo anno di applicazione (2022) saranno prorogate le misure in essere, cioè assegno temporaneo, assegno ai nuclei familiari, assegni familiari e detrazioni fiscali per i figli minori di 21 anni.

Tempi e modalità di presentazione delle domande

Le domande, corredate o meno di ISEE, potranno essere presentate a partire dal 1° gennaio 2022.

Le domande possono essere presentate in qualunque momento dell’anno e, se accolte, danno diritto all’erogazione del beneficio fino al mese di febbraio dell’anno successivo. Tutte le domande presentate entro il 30 giugno di ciascun anno danno comunque diritto agli arretrati dal mese di marzo.

La domanda va presentata:

• accedendo dal sito web www.inps.it al servizio “Assegno unico e universale per i figli a carico”

con SPID almeno di livello 2, Carta di identità elettronica 3.0 (CIE) o Carta Nazionale dei Servizi

(CNS);

• contattando il numero verde 803.164 (gratuito da rete fissa) o il numero 06 164.164 (da rete

mobile, con la tariffa applicata dal gestore telefonico);

• tramite enti di patronato, attraverso i servizi telematici offerti gratuitamente dagli stessi.

Contenuto della domanda

La domanda richiede soltanto l’autocertificazione di alcune informazioni di base quali:

1) composizione del nucleo familiare e numero di figli;

2) luogo di residenza dei membri del nucleo familiare;

3) IBAN di uno o di entrambi i genitori

La domanda può essere o meno accompagnata da ISEE aggiornato: la presentazione dell’ISEE è necessaria per ottenere un assegno pieno commisurato alla situazione economica della famiglia.

*Nel caso di presentazione dell’ISEE, la richiesta di ISEE aggiornato sarà possibile dal 1° gennaio 2022.

*In mancanza di ISEE, la domanda per l’AUU può essere presentata dal 1° gennaio 2022 e ciascun avente diritto riceverà l’importo minimo previsto.

Ai nuclei familiari con ISEE inferiore a 15.000 euro, spetta per ogni figlio minore un assegno base di 175 euro. Questo valore decresce al crescere dell’ISEE, fino a stabilizzarsi a 50 euro mensili a figlio per ISEE pari o superiori a 40.000 euro.

A questa base si sommano varie maggiorazioni per: 1) ogni figlio successivo al secondo; 2) famiglie numerose; 3) figli con disabilità; 4) madri di età inferiore ai 21 anni; 5) nuclei familiari con due percettori di reddito. Una maggiorazione temporanea è, inoltre, prevista per i nuclei familiari con ISEE inferiore a 25.000 euro.

Altre informazioni

L’assegno spetta per i figli rientranti nel nucleo familiare indicato a fini ISEE dal richiedente. Per le domande non corredate da ISEE, che danno diritto all’assegno minimo, spetta per i figli che

rientrerebbero nell’ISEE sulla base di una autocertificazione.

L’assegno spetta anche per i figli maggiorenni fino al compimento dei 21 anni di età, se seguono un corso di formazione scolastica, professionale o di laurea, se hanno un reddito da lavoro inferiore agli 8.000 euro o se sono registrati come disoccupati presso i servizi pubblici per l’impiego. Per i figli con disabilità, spetta senza limiti di età.

L’assegno è riconosciuto a condizione che al momento della presentazione della domanda e per tutta la durata del beneficio il richiedente sia in possesso congiuntamente dei seguenti requisiti di

cittadinanza, residenza e soggiorno:

a. sia cittadino italiano o di uno Stato membro dell’Unione europea, o suo familiare, titolare del diritto di soggiorno o del diritto di soggiorno permanente, ovvero sia cittadino di uno Stato non appartenente all’Unione europea in possesso del permesso di soggiorno UE per soggiornanti di lungo periodo o sia titolare di permesso unico di lavoro autorizzato a svolgere un’attività lavorativa per un periodo superiore a sei mesi o sia titolare di permesso di soggiorno per motivi di ricerca autorizzato a soggiornare in Italia per un periodo superiore a sei mesi;

b. sia soggetto al pagamento dell’imposta sul reddito in Italia;

c. sia residente e domiciliato in Italia;

d. sia o sia stato residente in Italia da almeno due anni, anche non continuativi, ovvero sia titolare di un contratto di lavoro a tempo indeterminato o a tempo determinato di durata almeno semestrale.

Di seguito si illustrano in sintesi i principali provvedimenti riguardanti il mondo del lavoro, previsti dal decreto in oggetto, approvato dal Consiglio dei Ministri, venerdì 19 marzo 2021.

CASSA INTEGRAZIONE PROROGATA

Il datore di lavoro che sospende o riduce la propria attività lavorativa per eventi riconducibili al Covid, può, richiedere la misura di integrazione salariale senza l’applicazione di alcun contributo addizionale:

– per una durata massima di 13 settimane nel periodo compreso tra l’1 aprile e il 30 giugno 2021 in relazione al trattamento di cassa integrazione guadagni ordinaria (CIGO);

– per una durata massima di 28 settimane nel periodo compreso tra l’1 aprile e il 31 dicembre 2021 a titolo di assegno ordinario e cassa integrazione in deroga (FIS o CIGD), destinati a imprese non industriali.

Mentre la CISOA (Cassa Integrazione Salariale Operai Agricoli) è concessa per una durata massima di 120 giorni nel periodo ricompreso tra l’1 aprile e il 31 dicembre 2021.

Come di consueto, le domande dovranno essere presentate all’INPS, a pena di decadenza, entro la fine del mese successivo a quello in cui ha avuto inizio la sospensione o riduzione dell’orario di lavoro.

BLOCCO DEI LICENZIAMENTI

Il Decreto Sostegno prevede la proroga del divieto di licenziamento individuale e collettivo per motivi economici fino al 30 giugno 2021, per le aziende che si avvalgono della CIGO; mentre è, invece, prevista una proroga per un periodo maggiore, ossia fino al 31 ottobre 2021, solo per le imprese che utilizzano assegno ordinario (FIS) e cassa in deroga (CIGD).

Le suddette proroghe di divieto di licenziamento non verranno applicate nelle ipotesi di cessazione definitiva dell’attività d’impresa, per fallimento dell’azienda e per accordo sindacale con incentivi all’esodo volontario.

RAPPORTI DI LAVORO A TERMINE

Al fine di facilitare il rinnovo dei contratti in scadenza e, consentire ai datori di lavoro di effettuare le assunzioni stagionali e prorogare la durata dei contratti, il Decreto Sostegno ha confermato per tutto il 2021 la deroga sulle causali dei contratti a tempo determinato. Il datore di lavoro può, dunque, rinnovare e prorogare i contratti a termine, per un periodo massimo di 12 mesi e per una sola volta senza indicare le causali ordinariamente previste, fermo restando il limite massimo di durata pari a 24 mesi.

Inoltre, sono stati previsti diversi ristori e indennizzi, tra cui:

Come ogni decreto legge, sarà necessaria l’approvazione in Parlamento e la emissione di circolari attuative da parte dei Ministeri, Agenzia Entrate e INPS.

In maniera sintetizzata, elenchiamo i provvedimenti presenti nella finanziaria 2021 per quanto riguarda il Lavoro.

Ricordiamo che quasi tutti i provvedimenti segnalati hanno la necessità di decreti o circolari attuative o di autorizzazioni della Comunità Europea.

Inoltre: